テレビや雑誌では夫婦二人で老後に3千万円必要だとか5千万円必要だとか

よく目にしますよね。

その金額の根拠に疑問を持つことはありませんか?

どういう計算をしてそんなに老後不安をあおっているの?

私は記事を見るたびにそう思っています。

生活レベルによって老後に必要な金額は全く違う

私は老後おひとりさまだから、それなりに収入と支出のことは気にかけています。

老後のために貯金も続けています。

小さい努力を今から積み重ねている人と、何とかなるさ~と何も準備しない人とでは

全く違う老後を送ることになるからです。

私も餓死するようなことにはなりたくないけれど、

3千万円とか5千万円とか、マスコミが言うそんな金額を鵜呑みにはしていません。

だって生活レベルによってその金額は大きく違うはずだからです。

働き盛りの年代で考えてみても、一ヶ月の支出ってその家庭、家庭で全く違うでしょ?

それなのに老後を平均的にひとくくりするのは変ですよね。

つまり工夫次第で必要なお金はかなり違って来るということです。

私のように老後一人で生きていく場合、夫婦二人のご家庭と比べてその半分で済むとは思っていませんが、

実際に定年までにいくら貯めることができるの?

定年までに大体いくら貯めておけば精神的にある程度は安心できるのかな?

病気とか突然の出来事に慌てることのないように、50代の今から計画を立てておきたいと思っています。

やはり具体的な金額を自分で知っておくことが一番大切かな、と。

そして大体でも構わないので、今から計算しておけば無用な心配をする必要も無くなります。

おひとりさまの老後 毎月36,000円足りない

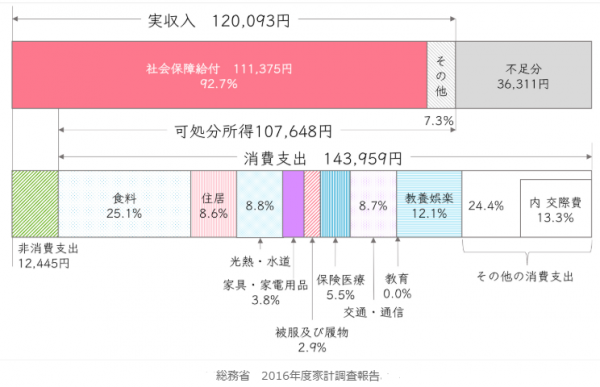

2016年度 総務省の 家計調査報告では、

可処分所得107,648円に対し、消費支出143,959円 (収入120,093円、 支出は156,404円)となっています。

その内訳は上の表の通りです。

平均的に見て実際に使っているお金は毎月143,959円なのに、

税金などを除く収入は107,648円ということです。

その計算で行くと毎月約36,000円足りない計算になります。

(住居費が8.6%¥12,380円なので老後までに安く住める住居を準備していると仮定しての計算です。

それに対し教育娯楽費は12.1%なので13,025円となります。

各々のバランスは人それぞれかなり違いがあると思われます。)

36,000円が12ヶ月で432,000円。

65歳が定年として考えて、もし95歳まで生きるとすると30年。

432,000円かける30年で1,296万円の計算になります。

しかしこれは先ほども書いたとおり、人それぞれ違い、あくまでも平均です。

年金収入は人によって違いますし、支出も全く違います。

工夫次第でそんなに怖がることはないのです。

医療費と介護費を軸に老後資金を準備する

そしてその消費支出(生活費)以外にも、

老後の大きい支出として、医療費と介護費用が必要になってきます。

これから老後を迎える現役世代にとってそれ等は未知の世界ですね。

高額療養費を知れば医療費を怖がることは無い

でも私は元夫、実家の父などが経験したことによって考えると、

医療費はそんなに怖がることはないかもしれないと思っています。

それは高額療養費があるからです。

高額療養費制度を使えば69歳までの自己負担額は年収370万円から770万円の人で

最高でも一ヶ月の自己負担額は約9万円。

高額療養費には 「多数該当」の制度もあって、

限度額を超えた月が一年の中で4回以上ある場合、4ヶ月目からは限度額が44,400円になります。

つまりもし4ヶ月間入院したとして3ヶ月間は毎月約9万円。

4ヶ月目は最高でも44,400円。(食費・差額ベッド代別途ですが個室に入院する人はあまり多くはありません)

4ヶ月間の合計は31万円強で済みます。

そのくらいならほとんどの人はすぐ準備できる金額ですね。

もし一年間入院するとして考えると、9万円×3ヶ月+ 44,400円×9ヶ月=約67万円+食費。

食費は入院してもしなくてもどこにいてもかかるものなので、

そこは計算に入れなくても良いかもしれません。

多数該当で4ヶ月目から44,400円。多数該当は69歳以下も同じですね。

通院の最高額は一か月18,000円。

最近はがんの手術をしても2週間ほどで退院する場合も多いので、

長期で入院するということは昔に比べてかなり減っています。

子育てが終わったら保険を小さくする

つまり子育てが終わった頃から定年までは最後の貯め時と言われていますが、

子供が社会人になった時に保険を小さくして、差額を老後のために貯める選択が最善だと私は考えます。

保険の営業マンは高額療養費制度の説明をしない

生命保険の営業マンは高額療養費について説明しません。

医療費を自力で全額自分で準備することを前提に保険を勧めます。

でも実際は平均的な収入のご家庭の一ヶ月の入院費は9万円以上はかかりません。(食費差額ベッド代別途)

先日、息子たちのコープ共済の10年満期の時期が来たので

更新のためにコープの担当の方が自宅に来られましたが、

コープの方でさえ高額療養費のことは自分からはおっしゃいませんでした。

●必読 >> 無駄な保険に入らないために知っておくべき3項目

生命保険の営業マンの言葉を鵜呑みにすることなく、

自分の家庭にどれだけの金額の保険は必要かよく調べ、よく考えて

無駄な保険料を払わなくて済むようにしないととても大きいお金を失うことになります。

保険を小さくしたい でも保険の事はよく分からないから私は保険相談を受けた

無料保険相談では高額療養費の説明をしてくれた!

保険は自分一人で調べたり決めたりするのには、とても複雑で難しい部分もあるので

私は、無理やり保険に加入させられる心配のない中立の立場のファイナンシャルプランナーに

無料で保険相談を受けました。

断りにくい保険勧誘はもってのほかです。

一般的に子供が社会人になった時に、父親の大きい金額の死亡保障をカットして

お手頃な医療保険だけにするご家庭が多いようです。

しかし、過去の私の場合もそうでしたが保険のことはよく分からない人がとても多いですね。

私もどんな医療保険が自分にとって必要かよくわからなかったので、

無料保険相談を受けたことで自信を持って保険を減らすことができました。

保険は「やめた途端に病気になった」とか、「やめた途端に不幸に見舞われた」とか、

そう言われることも多いですが、

そんな不安をできるだけ最小限にするために私は無料保険相談を受けました。

そのとき詳しく高額療養費制度の説明をしてくださったのには驚きました。

コープ共済の人も生命保険の営業マンもそこには全く触れなかったからです。

とても良心的で嬉しく思いました。

必要な保険は資産、収入、家族構成などによって違うからプロに相談した

相談の結果、今までかけてきた保険が一番自分に合えばそのまま続けていけばいいし、

今までかけすぎだったとしたら縮小すればいいし、

素人が自分で考えるだけではなく、保険のプロに相談すれば迷うことなく決めることができる。

それが保険相談の最大のメリットだと思います。

そして保険を小さくしたお金を貯めて老後に備える。

高額療養費制度をきちんと知ることでそれが実現します。

私は保険相談を受けて、自分の保険は今までどおりコープ共済で良いことが分かったので

それをそのまま続けていますが、

近いうちに毎月の掛け金3,000円コースから2,000円コースに減額しようかと考えています。

息子達も独身の間は最低限の共済だけにすることにしました。

これはそれぞれのご家庭の資産状況や仕事内容、収入、家族構成などによって違います。

我が家も貯金額や年収を大まかですが保険相談でお伝えしました。

その上で、3つほどのプランをご提案いただき、

その中で掛け捨てタイプを私が選ぶことにしました。私は保険を貯金とは考えていません。

掛け捨てが最もお得だと考えているからです。

違う言い方をすれば必要なところに必要最低限の保険をかける自動車保険のような掛け方が良いと判断しました。

まとめ

これらも全て無料保険相談したおかげで自信を持って進めることが出来ました。

私と息子達(2人)の毎月の掛け金は3人合わせても9,000円以下で済んでいます。

私が受けた何回相談しても無料の【保険見直しラボで保険相談】![]() の様子はこちらの記事にまとめています。↓

の様子はこちらの記事にまとめています。↓

何回相談しても無料!【保険見直しラボで保険相談】![]() はこちらから

はこちらから

↓ ↓

![]()